Accueil > Le contrôle des reçus fiscaux émis par les associations > Le contrôle des reçus fiscaux émis par les associations

9 min.

Fiscalité, Mécénat

Le contrôle des reçus fiscaux émis par les associations

Date de publication : 09/03/2023

Philippe Guay

Les associations, fondations et fonds de dotation qui sont éligibles au mécénat et qui émettent des reçus fiscaux sont susceptibles d’être contrôlés par l’administration fiscale. En effet, un dispositif de contrôle des reçus fiscaux initié en 2016 et étendu en 2021 peut être mis en œuvre au sein de ces entités. Focus sur les éléments à retenir de ce contrôle fiscal et des autres obligations qui sont liées.

Plusieurs textes récents concernent les reçus fiscaux émis par les associations et fondations. Sans attendre la mise à jour à venir de la doctrine fiscale au BOFIP, il nous semble utile de reprendre dans cet article, les points fondamentaux qu’il convient de respecter au regard de l’actualité.

De plus, quelques jurisprudences publiées fin 2022, nous conduisent à vous recommander de renforcer votre vigilance sur les conditions de forme. En effet, l’inobservation des dernières prescriptions pourrait se révéler dommageables, voire catastrophiques pour certains donateurs.

- L’état de rapprochement des reçus fiscaux : une nouvelle obligation déjà ancienne

- Six recommandations pour vérifier votre organisation

- Comment s’opère le contrôle sur place ?

- Les conditions d’un rapprochement correct pour le contrôle des reçus fiscaux

- La déclaration des reçus fiscaux émis : une nouvelle obligation à maitriser

- Des erreurs ou omissions à éviter

L’état de rapprochement des reçus fiscaux : une nouvelle obligation déjà ancienne

Depuis l’année 2017, le législateur a introduit un régime spécial de vérification des reçus fiscaux émis par les organismes sans but lucratif (loi de finances rectificative pour 2016 n°2016-1918 du 29 décembre 2016, art. 17). Sans soumettre les organismes qui émettent des reçus fiscaux, lorsqu’ils bénéficient de dons reçus dans le cadre des articles 200 et 238 bis du Code général des impôts (CGI), à un contrôle fiscal traditionnel et complet de leur comptabilité, ce nouveau dispositif a introduit des règles spécifiques. En effet, ces nouvelles obligations impliquent que les associations, fondations et autres organismes mettent en place des procédures de conservation et de sauvegarde d’informations destinées à respecter ces nouvelles exigences, faute de quoi, ils risquent de se voir sanctionnés.

Ainsi, l’administration a la possibilité d’effectuer une vérification sur place de la correspondance des sommes figurants sur les reçus fiscaux avec les versements effectivement perçus par les organismes qui les ont délivrés. Il s’agit là d’une procédure distincte de celle habituellement rencontrée pour une vérification de comptabilité (article L. 14 A nouveau du Livre des procédures fiscales -LPF). Cela veut dire que, lors de ce contrôle, seuls les reçus fiscaux seront concernés mais aussi qu’elle ne libère pas l’association ou la fondation d’un éventuel contrôle complet ultérieur de sa comptabilité dans les conditions habituelles prévues au livre de procédure fiscale.

Ce contrôle, jusqu’alors limité à un contrôle de cohérence entre les montants portés sur les reçus délivrés et les dons et versements effectivement perçus, a été étendu par la loi séparatisme à un contrôle de la régularité de la délivrance des reçus fiscaux. C’est-à-dire à un contrôle sur le fond de la possibilité pour cet organisme d’émettre, ou non, des reçus fiscaux (articles L 14 A et L 14 B du LPF). Cette « extension » du contrôle des reçus fiscaux est entrée en vigueur au 1er janvier 2022.

De plus, le dispositif exige que l’organisme doive conserver pendant six ans, à compter de leur date d’établissement, les pièces permettant à l’administration de procéder à ses contrôles (article L. 102 E nouveau du LPF).

Six recommandations pour vérifier votre organisation

Ces dispositions sont l’occasion de procéder à une introspection régulière de vos pratiques :

Lorsque vous aurez confirmé la stabilité de ces différentes procédures, il convient, pour votre tranquillité, d’établir un état de rapprochement circonstancié.

Comment s’opère le contrôle sur place ?

Le contrôle se déroule dans les locaux de l’organisme ou, par dérogation et si l’organisme en fait expressément la demande, dans les locaux d’un tiers qui détient les documents (avocat, expert-comptable, mandataire), en la présence du représentant légal.

Différents documents et pièces de toute nature sont susceptibles d’être examinés. Ils devront être fournis à la demande de l’administration fiscale pour que celle-ci puisse mener à bien le contrôle de concordance qu’elle envisage réaliser. Vous devrez, ainsi préparer :

- Les livres et documents comptables ;

- Le registre des dons ou journal des reçus fiscaux émis ;

- La copie des reçus fiscaux émis (classés par ordre chronologique) ;

- Les relevés des comptes financiers (comptes bancaires) ;

- Etc.

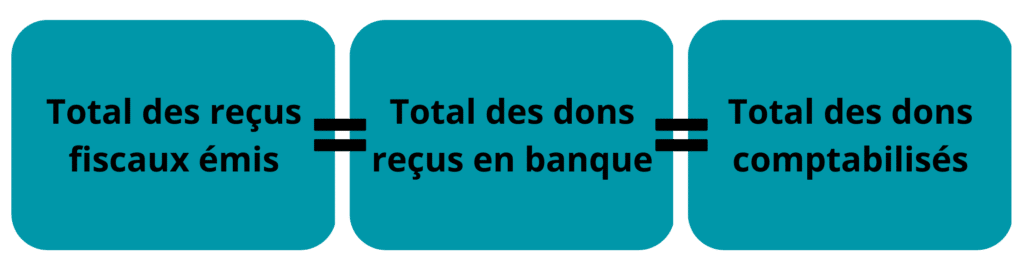

N’oublions pas que l’objectif, pour le vérificateur, est de pouvoir établir et relier entre elles la somme des différentes composantes issues de l’émission des reçus fiscaux.

- La tenue d’un registre des dons est fortement recommandée car il sera bien utile à l’établissement du rapprochement attendu par l’administration. La notion de registre des dons est évoquée dans le BOFIP réservé à ce sujet (BOI-CF-COM-20-40-20200617, §80). Si l’existence de ce document n’est rendue obligatoire par aucune loi ou règlement, il est fortement recommandé de le mettre en place ne serait-ce que pour son caractère utile et pratique pour l’objet du rapprochement recherché.

- Il est recommandé de donner aux reçus fiscaux une suite numérique chronologique annuelle sans interruption. De même, il est préférable de détenir une copie physique ou électronique des reçus émis. Assurez-vous du respect de la suite chronologique des reçus émis, sans erreur ni omission. Conservez également les reçus négatifs en cas d’annulation et attribuez-leur un numéro distinct. Ne pas détruire les reçus fiscaux annulés, mais les conserver dans le registre des dons avec la mention « reçu annulé ». Donner au reçu qui le remplace un numéro suivant, mais pas le même.

- L’utilisation d’un tableur électronique comportant les numéros, dates et montants inscrits sur les reçus fiscaux permettra de s’assurer de la suite numérique de ceux-ci et d’attester de l’absence de rupture dans leur attribution chronologique.

- Si vous utilisez les services d’un prestataire qui procède à une édition de reçus indépendante de la vôtre, assurez-vous qu’il respecte les mêmes conditions de numérotation chronologique. Demandez-lui de vous communiquer les suites de numéros attribués.

- Par souci de confidentialité, il n’est pas indispensable, à ce niveau, d’indiquer les références du donateur, mais l’indication de son identité peut faciliter grandement les recherches en cas d’écart constaté.

Les conditions d’un rapprochement correct pour le contrôle des reçus fiscaux

Rapprochement et comptes arrêtés sur l’année civile

Le rapprochement doit s’effectuer avec les flux financiers enregistrés en comptabilité à partir des mouvements bancaires. Pour les dons effectués par chèques bancaires, effectuez vos remises chèques par lots indépendants et homogènes pour faciliter leur repérage et le pointage avec le compte comptable concerné. Surtout si les volumes d’opérations sont conséquents.

Le rapprochement est correct lorsque, en fin de période, le total du registre des dons présente le même montant que celui du ou des comptes dans lesquels les différents dons reçus sont enregistrés. Pensez donc à effectuer ce contrôle régulièrement ainsi qu’aux dates charnières de votre année comptable ou de l’année civile si celles-ci sont différentes.

En cas de comptabilité complexe ou aménagée pour satisfaire à des besoins de gestion interne, une note ou un manuel de procédure viendra utilement expliquer la traçabilité des flux financiers qui aboutissent à cette transcription comptable. Le rapprochement présenté à l’administration ne sera totalement satisfaisant que lorsqu’il sera démontré que tous les mouvements financiers affectant le ou les comptes visés auront pour origine un journal de trésorerie (banque, caisse ou devises). Le contrôleur ne saura, en effet, se satisfaire d’un compte dont le solde est ajusté par une écriture comptable « d’opérations diverses » (sauf traitement des contributions volontaires en nature ).

Rapprochement et comptes arrêtés en cours d’année

Si l’organisme arrête ses comptes en cours d’année, il sera nécessaire et indispensable d’établir deux fois cette opération de rapprochement. En effet, bien que ni les textes légaux et règlementaires, ni la doctrine fiscale n’exigent la date effective à laquelle ce rapprochement doit être effectué, il semble logique qu’il soit élaboré en fonction des reçus émis à l’année civile puisqu’ils sont utilisés en vue de satisfaire à une réduction d’impôt.

De nombreux organismes, par mesure d’efficacité, n’émettent qu’un seul reçu par donateur au titre de l’année civile alors que ces derniers effectuent plusieurs versements tout au long de l’année. C’est le cas, notamment pour les dons effectués par abonnements ou prélèvements mensuels. Ainsi donc, si ces organismes arrêtent leurs comptes en cours d’année (à une autre date que le 31 décembre), ils doivent mettre en œuvre une procédure de rapprochement permettant de justifier les dons reçus sur la période calendaire couverte pendant la fraction d’année civile concernée.

De même, sur l’exercice comptable suivant, un second rapprochement devra être effectué pour couvrir la période calendaire complémentaire. Et c’est la somme des deux rapprochements qui couvrira la période de douze mois annuelle satisfaisant à l’esprit du texte.

Recommandations pour mettre en place le rapprochement entre les dons et les reçus fiscaux

Lorsque vous avez à gérer une certaine quantité de dons et de reçus fiscaux, effectuez votre rapprochement chaque mois. Les conventions de mécénat avec les entreprises doivent, dorénavant, faire l’objet d’une remise de reçu fiscal et leur montant intégré au rapprochement. Pensez à intégrer les abandons de frais des bénévoles à titre de dons, qui ont fait l’objet d’émission de reçus fiscaux, en fin de rapprochement.

Evitez de « noyer » les remises chèques et les virements bancaires correspondant aux dons avec les autres opérations courantes de l’association.

Ne laissez pas un tableau tant qu’il ne justifie pas le rapprochement entre :

La déclaration des reçus fiscaux émis : une nouvelle obligation à maitriser

La loi séparatisme (n° 2021-1109 du 24 août 2021) a introduit un article 222 bis au CGI. Selon les dispositions de cet article, les organismes qui délivrent des reçus, attestations ou tous autres documents par lesquels ils indiquent à un contribuable qu’il est en droit de bénéficier des réductions d’impôt prévues aux articles 200, 238 bis et 978 du CGI, sont tenus de déclarer chaque année à l’administration fiscale le montant global des dons et versements mentionnés sur ces documents et perçus au cours de l’année civile précédente ou au cours du dernier exercice clos s’il ne coïncide pas avec l’année civile, ainsi que le nombre de documents délivrés au cours de cette période ou de cet exercice. Les associations ont pu s’exercer (de manière rétroactive), pour la première fois, à cette obligation avec les données relatives à l’année 2021.

Désormais, le délai légal doit être respecté, à savoir :

- Avant le premier jour ouvrable du mois de mai pour les organismes clôturant leur bilan à l’année civile ;

- Dans les trois mois de la clôture pour ceux dont les comptes sont arrêtés en cours d’année.

Le support de cette déclaration est :

- Soit la déclaration n°2070 pour les organismes qui sont tenus de déclarer certains revenus de leur patrimoine ;

- Soit la déclaration n°2065 pour les organismes qui sont tenus de déposer une déclaration d’impôts sur les sociétés parce qu’ils sont partiellement ou totalement soumis à l’IS au régime de droit commun ;

- Soit par l’intermédiaire du site demarches-simplifiees.fr pour les organismes qui ne sont pas tenus de déposer l’une ou l’autre de ces déclarations.

Les informations à déclarer obligatoirement concernent :

- Le montant cumulé des dons et versements mentionnés sur les reçus, attestations ou tous autres documents et perçus au titre de l’exercice ;

- Le nombre de reçus, attestations ou tous autres documents délivrés au titre de l’exercice.

Dès lors que vous déclarez des données financières et/ou quantitatives, nous vous recommandons d’établir et conserver, dans les mêmes conditions que celles décrites ci-dessus, un tableau de rapprochement permettant de « raccorder » les éléments de cette déclaration avec votre comptabilité. On comprendra aisément, à ce sujet, que le registre des dons préconisé ci-avant sera d’une grande utilité.

A lire : Obligation de déclaration des dons, les nouvelles modalités pratiques

Des erreurs ou omissions à éviter

Que se passe-t-il en cas de délivrance abusive d’un reçu fiscal ? Nous avons déjà évoqué ce sujet en d’autres circonstances.

Si l’organisme bénéficiaire d’un don délivre un reçu fiscal alors qu’il ne répond pas aux conditions pour le faire (à savoir être d’intérêt général), l’administration fiscale, à l’occasion d’un contrôle, pourra prononcer à son encontre une amende prévue à l’article 1740 A du CGI.

Depuis le 1er janvier 2019, cette amende est appliquée aux associations et organismes qui ont sciemment délivré des reçus fiscaux de manière indue. Le taux de l’amende est égal au taux de la réduction d’impôt qui a pu être obtenu par le donateur, à savoir 60% (entreprises), 66% voire 75% (particuliers) du montant du don identifié sur le document délivré au contribuable. A défaut de la mention du montant du don, l’amende sera égale au montant de l’avantage fiscal indûment obtenu.

Exemple : pour un don de 100 € fait par un particulier, ouvrant droit à une réduction d’impôt sur le revenu de 66%, le particulier aura déduit 66 € de son IR. L’amende due par l’organisme sera égale à 66€ (66% du montant du don). Le bénéficiaire du reçu, s’il est de bonne foi, ne subira aucun redressement.

On pouvait penser, jusqu’alors, que les règles fiscales protègent quelque peu le contribuable donateur. Mais une jurisprudence récente nous démontre qu’il risque d’en être désormais autrement. Et que le redressement peut nuire également à l’encontre du donateur. C’est le cas d’espèce qu’a jugé un tribunal reprochant à un contribuable d’avoir utilisé un reçu fiscal non conforme que lui avait remis un organisme peu attentif à la forme du Cerfa qu’il a émis. On sait que, depuis la publication de la loi du 21 août 2021, l’administration fiscale a mis au point des modèles de reçus fiscaux distincts pour les dons effectués par les entreprises et ceux effectués par les particuliers. Cette jurisprudence a donc lieu de nous inviter à redoubler de vigilance et conduire les généreux donateurs à bien vérifier le caractère complet et formel des reçus qu’ils ont entre les mains. Outre le redressement qu’il entraine à l’encontre du donateur qui perd ainsi le bénéfice de son avantage fiscal, l’organisme négligent risque de voir remis en cause le caractère d’intérêt général sur lequel il s’appuie pour émettre des reçus fiscaux.

Auteur(s) :

Philippe Guay

Expert-comptable, commissaire aux comptes, spécialisé ESS

Philippe est un expert-comptable et commissaire aux comptes qui a accompagné pendant de nombreuses années de multiples associations, fonds et fondations.